1. 特別控除制度の基礎知識

|

前者には、医療費控除などの所得控除や青色申告特別控除、法人税の欠損金の繰越控除などがあり、後者には、所得税の住宅ローン控除や配当控除などがある。なお、所得税の所得控除は課税標準から課税所得金額(税率を乗じる対象となる額)を求める際に控除されるものであって、厳密には課税標準を求める際に控除されるものではないが、便宜上この範疇に含められる。…

3キロバイト (493 語) - 2024年12月16日 (月) 10:20

|

この制度は主に個人所得税に関連しており、様々な控除項目が存在します。代表的なものには医療費控除や住宅ローン控除があります。医療費控除とは、年間で実際に支払った医療費が一定の金額を超えた場合に、その超過分を所得から控除できる制度です。年間合計が10万円、もしくは所得の5%のいずれか少ない金額を超えた医療費が対象になります。

一方で、住宅借入金等特別控除、通称「住宅ローン控除」は、マイホームを取得した際に受けられる控除です。借入金の年末残高の1%を所得から控除でき、ローンを組むことで将来的な税負担を軽減することができます。

また、扶養控除も特筆すべき制度の一つです。これは生計を一にする配偶者や親族を扶養している場合に、その経済的負担を軽減するため、所得から控除が行われるものです。加えて、寄付金控除は、公益団体などに寄付を行った場合に、寄付額の一部を所得から控除することができ、社会貢献活動へのインセンティブとなっています。

これら以外にも、障害者控除や寡婦(寡夫)控除など異なる控除がいくつか用意されています。それぞれの控除には細かい条件がありますので、利用を検討する際には注意が必要です。制度の詳細は、国税庁や自治体が公表している公式情報、あるいは税理士への相談を通じて得ることが推奨されます。特別控除制度を賢く利用することで、個々の経済的な負担を大きく軽減することが期待できます。

2. 医療費控除の詳細

|

医療費控除(いりょうひこうじょ)とは、所得税及び個人住民税において、自分自身や家族のために医療費を支払った場合に適用となる控除。所得控除であり、物的控除である。 従来の医療費控除と、2017年(平成29年)分から新設された医療費控除の特例であるセルフメディケーション税制との2種類があり、どちらか一方しか利用すること出来ない。…

16キロバイト (2,698 語) - 2024年3月17日 (日) 13:02

|

この控除を受けるためには、医療費が年間合計で所得の5%もしくは10万円のどちらか少ない方を超えている必要があります。

医療費控除の対象となる支出は、病院や診療所での治療費だけでなく、薬局での処方薬の費用、さらには通院費や入院中の食事代なども含まれます。

ただし、美容整形など、医療上必要とされない支出は控除の対象外です。

詳細な条件や該当する医療費の一覧については、国税庁のガイドラインを参照することが推奨されます。

また、医療費を詳細に記録しておくことは申告時に必要となるため、領収書の保管やメモの活用が勧められます。

この制度を活用することで、高額な医療費による家計の負担をある程度軽減することが可能となりますので、ぜひとも積極的に利用したいものです。

3. 住宅借入金等特別控除の特長

|

住宅借入金等特別控除(じゅうたくかりいれきんとうとくべつこうじょ)とは、10年以上の住宅ローンを使って一定の住宅を購入または新築または増改築を行った場合に、本来支払うべき所得税が控除される制度。通称「住宅ローン控除」。増改築の場合は、特に「特定増改築等住宅借入金等特別控除」と呼ばれる。 住宅…

5キロバイト (715 語) - 2024年9月18日 (水) 04:27

|

この制度は、マイホームの購入を支援するために設定され、借入金の年末残高の1%を所得から控除することが可能です。

多くの家庭がこの制度を活用して、自身の住宅購入をより実現しやすいものにしています。

この控除を受けるためには、特定の条件を満たす必要があります。

例えば、住宅の居住開始日の要件や、借入先の金融機関の指定などが含まれます。

また、控除を申請する際には、必要書類を整えた上で税務署に申告する手続きが求められます。

事前に詳細な情報を把握し、適切に準備することが、住宅借入金等特別控除を最大限に活用するための鍵となります。

特に、初めてマイホームを購入する方にとって、この控除の存在は大きな支えとなるでしょう。

控除額については、国税庁の公式情報を確認することが推奨されます。

頻繁に税制が見直されるため、最新の情報を常にチェックしておくことが大切です。

このようにしっかりと調査し準備を進めることで、多くの家庭がより安心して住宅の取得を進めることができるようになります。

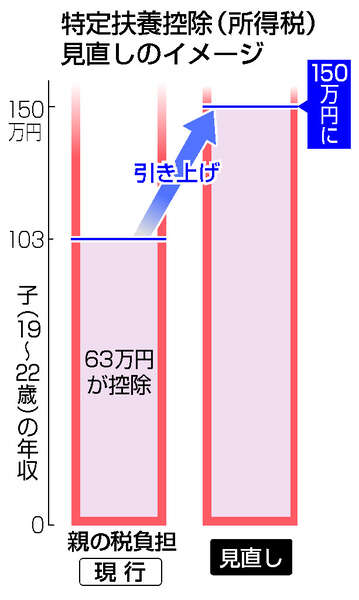

4. 扶養控除とその意義

|

扶養控除(ふようこうじょ)とは、納税者本人に配偶者以外の扶養親族がある場合、その人数に応じて一定額を所得金額から差し引くことが認められる税金の控除制度をいう。 日本では、所得税及び個人住民税において、納税者が16歳以上の扶養親族を有する場合に、控除対象扶養親族一人につき所定の控除…

6キロバイト (761 語) - 2023年11月22日 (水) 12:31

|

この制度の意義は、税負担を軽減することで家計の負担を減らし、経済的な安定を図る点にあります。特に日本では、世帯収入が限られた中で、子育てや介護など多様な家族のニーズに応じて資金を割り当てる必要があります。そのため、扶養控除の活用は、家族がより豊かな生活を送るための一助となります。

また、扶養控除が適用される条件や控除額は、所得税法に準拠しており、毎年の所得申告において正確な情報提供が求められます。国税庁が提供する公式情報を活用するほか、必要に応じて税理士への相談も考慮すると良いでしょう。これにより、法律に基づいた正確な申告と控除の適用が可能になり、経済的負担をさらに軽減することができます。税法は複雑で、正確な理解が難しい部分もあるため、情報源を確認しながら制度を活用することが重要です。

5. まとめ

これらの制度は、課税対象となる所得を減らすことで納税額を減少させ、家計の負担を和らげます。

個々の控除には、それぞれ特定の条件があるため、正確な情報を把握して活用することが求められます。

医療費控除や住宅借入金等特別控除は、その典型例であり、個人の生活に密接に関わっています。

また、扶養控除や寄付金控除も、家族や社会活動を支援するために利用価値の高い制度です。

国税庁の公式情報や税務専門家のアドバイスを受けることで、最適な運用が可能になります。

一つ一つの控除の適用条件を理解し、確実に申告することが、長期的な経済計画にとって重要です。