1. 寄付控除とは?

|

寄附金控除(きふきんこうじょ)とは、個人が国や地方公共団体、社会福祉法人、一定の認定NPO法人などに対し寄付をした場合に認められる所得税の所得控除の制度を指す。類似するものとして、「寄附金特別控除」(所得税の税額控除)がある。対応する住民税の制度には、「寄附金税額控除」(ふるさと納税)がある。…

15キロバイト (2,503 語) - 2023年4月23日 (日) 02:27

|

この制度は、公益を目的とする活動を支援するために導入されました。

特に、日本の税制度においては、所得税と住民税の控除が寄付控除として設定されています。

\n\n寄付控除を適用する対象としては、国や地方自治体が指定した団体に対する寄付が必要です。

具体的には、公益社団法人や公益財団法人、さらには特定非営利活動法人(NPO法人)などがこれに該当します。

一方で、これらの寄付金控除を申請するには、寄付の証明書類の提出が求められる場合があります。

\n\nまた、寄付控除の対象は、特定公益増進法人に対する寄付や特例認定NPO法人への寄付、災害義援金、さらには特別な法令で認可された寄付など多岐にわたっています。

それぞれのケースで控除要件や計算方法が異なることがありますが、一般的に寄付控除額は「寄付金から2,000円を引いた額」に所得税率をかけた金額が控除されます。

ただし、控除額には上限が定められているため、注意が必要です。

\n\n寄付控除制度を活用することで、寄付を行った個人や法人は税負担を減らすことができ、それによって公益活動に貢献することができます。

特に災害時の義援金などは、多くの人が寄付控除を利用しており、支援活動の基盤を支えています。

しかし、寄付を行う際には、受領する団体が正当な認可を受けていること、そして寄付金が適切に管理されていることを確認することが非常に重要です。

さらに、寄付控除制度自体が時折法令の改正に伴い変更されることがあるため、常に最新の情報を確認することが求められます。

2. 寄付控除の対象団体

特に、公益社団法人や公益財団法人は、法人格を持ちつつ、その運営が公益に資することを求められています。こうした団体への寄付は、社会的にも高く評価され、寄付した個人や企業に対して所得税または住民税の控除が適用されます。また、特定非営利活動法人も、非営利活動を通じて社会に貢献することを目的として活動しており、寄付金控除の対象として認められています。

寄付控除の手続きを進めるためには、寄付の証明書類の提出が求められることもあります。証明書類は、寄付した金額が明示されていることや、寄付先が認可団体であることを示すために必要です。この手続きによって、寄付控除が適用され、税務申告時に控除を受けることができます。

さらに注意すべき点として、寄付先の団体が正規に認可されたものであるかどうかを確認することがあります。寄付が適切に利用されているかを確認することも、寄付者の責任として大切です。そして、寄付控除に関する法律や制度は、社会情勢に応じて変わる可能性があるため、常に最新の情報に目を向けることが求められます。寄付控除制度を正しく活用することで、個々の寄付がより大きな社会貢献につながります。

3. 控除対象となる具体例

この制度には所得税と住民税の控除があり、国や自治体が指定する団体への寄付が必要です。

対象の団体には、公益社団法人、公益財団法人、特定非営利活動法人(NPO法人)などがあります。

寄付控除には、証明書類の提出が必要な場合があり、控除を受けるための手続きをきちんと行うことが重要です。

4. 寄付控除のメリットと注意点

主に所得税と住民税に適用され、その寄付によって税負担の軽減が可能となります。

これにより、より多くの資金を公益活動に投入できるようになり、団体への支援が実質的に増えることになります。

また、日本では国や地方自治体が指定する公益社団法人やNPO法人への寄付が対象となり、寄付の際には証明書類の提出が求められることがあります。

\n\n寄付控除を利用することの最大のメリットは、税負担が軽くなることです。

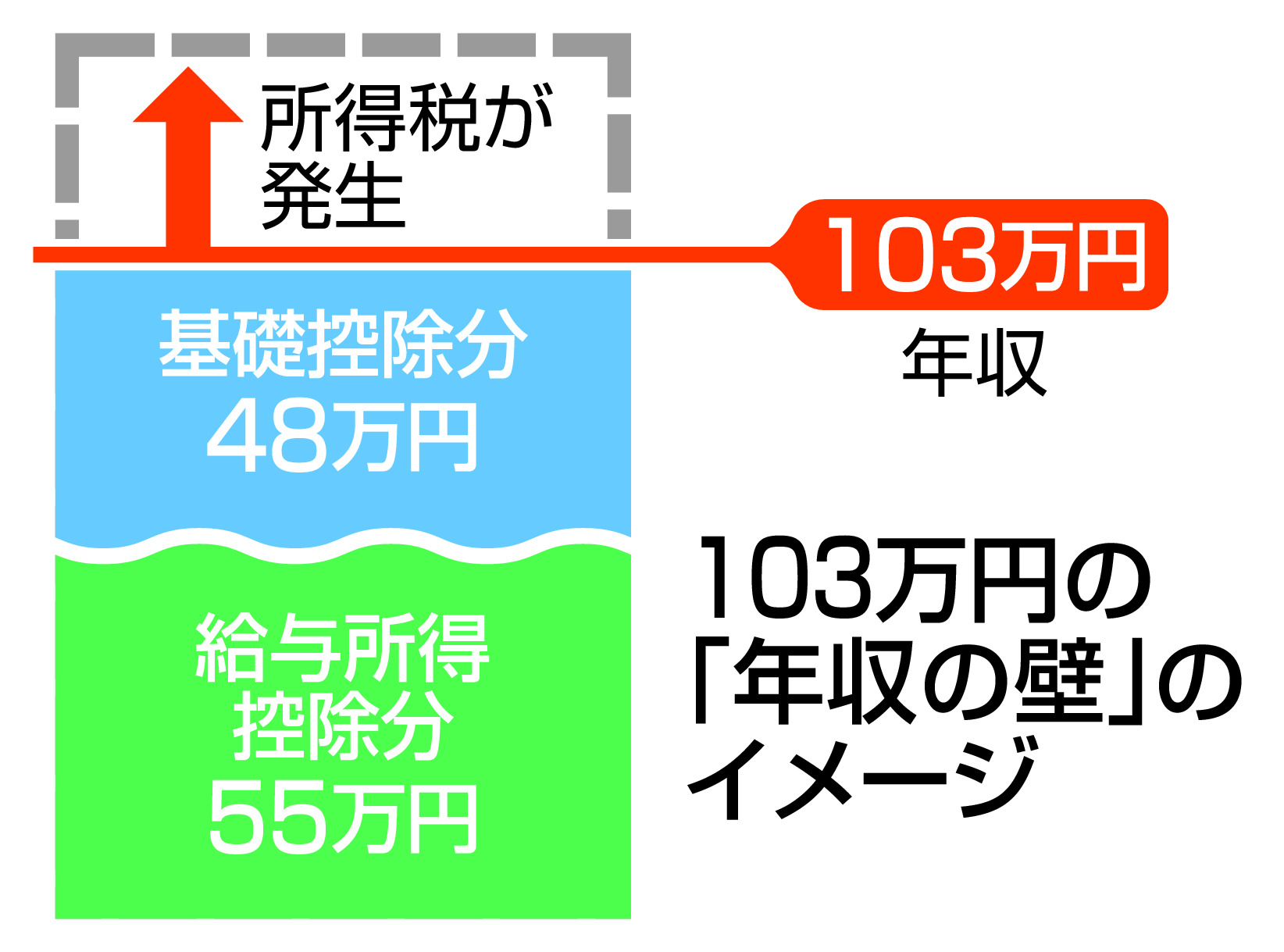

例えば、所得税では寄付金から2,000円を引いた額が控除対象となり、該当する所得税率が控除額に掛け合わされます。

この制度を通じて、個人や企業は経済的な負担を減らしつつ、社会貢献を推進することができます。

とりわけ、災害義援金への寄付などは、多くの寄付者がこの制度を活用しており、支援活動の重要な財源となっています。

\n\n一方で、寄付先の正確な情報確認が不可欠です。

寄付金が正しく運用され、寄付先が正当な認可を受けた団体であるかを見極めることが、寄付者の責任であり、安心して寄付控除を利用するための鍵となります。

加えて、寄付控除制度自体は法改正や社会情勢によって変わり得るため、常に最新の制度情報をチェックすることが求められます。

これにより、適用条件を満たし、賢く寄付控除を活用することができるのです。

5. まとめ

具体的な仕組みとしては、日本における寄付控除は所得税および住民税での控除があります。寄付者が寄付控除を受けるためには、内閣総理大臣や地方自治体が認可した団体、例えば公益社団法人、公益財団法人、特定非営利活動法人(NPO法人)への寄付が対象となります。このため、寄付先の判断は慎重に行う必要があります。また、寄付の証明書類を提出するなど、適切な手続きを行うことが求められます。

寄付控除が適用される場面には、特定公益増進法人や特例認定NPO法人への寄付、さらには自然災害の被災者支援のための義援金などが含まれます。それぞれの寄付において控除の条件や計算方法が異なるため、事前に確認を行うことが大切です。所得税の場合、一般的には「寄付金-2,000円」が控除対象となり、その金額に応じた税率がかけられますが、控除額には上限が設けられていることにも注意が必要です。

寄付控除を活用することで、納税者は税負担の軽減を図りつつ、公益団体に資金的な支援を提供することができます。特に災害支援時の義援金は、多くの寄付者がこの制度を活用し、被災地への支援を可能にしています。しかし、制度を利用する際は、寄付金の管理が適正に行われ、寄付先が正当な団体であるかの確認が不可欠です。また、法律や制度変更の影響を受ける可能性があるため、常に最新情報を入手することも必要です。