1. 賃上げ促進税制とは?

この制度を活用するには、様々な条件をクリアしなければなりません。たとえば、ある基準年度と比較して、賃金総額を一定以上引き上げる必要があります。この基準や必要な賃金増加率は、大企業と中小企業で異なる場合があるため、自社の規模に応じた条件確認が必要です。企業がこれらの基準を満たせば、法人税からの控除が可能となり、賃上げにかかるコストの一部を軽減できるメリットがあります。

賃上げ促進税制による賃上げは、消費拡大を通じた経済成長に一役買うばかりでなく、税収の増加にも寄与することが期待されています。中でも、成長著しい若年層の消費意欲を活かすことで、長期的には地方経済の活気を取り戻し、ひいては全国的な経済成長を後押しする可能性があるのです。このように、賃上げ促進税制は、個別の企業とその従業員にメリットをもたらすのみならず、日本全体の経済基盤を強化する手段としての役割を果たしています。

2. 制度の背景と目的

日本では、特に中小企業が人手不足による大きな圧力を感じており、この問題は賃金の増額を通じて部分的に解決することができるとされています。しかしながら、賃上げは企業にとって大きなコスト負担を伴う決断です。多くの企業、特に利益率が低い企業にとっては、賃金の引き上げは財務に重くのしかかるため、慎重な判断が求められるのが現状です。

そこで、日本政府は賃上げ促進税制を通じて、企業の賃上げ努力を税制面で支援する仕組みを整えました。この政策により、賃金を引き上げた企業は一定の法人税額控除を受けることが可能になり、賃金増額に対する企業の経済的負担を軽減することができます。結果として、この制度は企業が賃上げをしやすくし、国内の消費を拡大させ、経済の活性化を促進することを狙いとしています。

このように、賃上げ促進税制は、賃上げの責任を企業だけに押し付けるのではなく、政府がその一部をサポートすることで、日本全体の経済の活性化を図る重要な政策であると言えるでしょう。

3. 賃上げ促進税制の適用要件

この税制を活用するためには、特定の基準年度に基づき賃金を一定以上引き上げることが求められています。

この基準年度とは、過去の特定期を指し、その年度の賃金総額と比較して一定の増加を企業が達成しなければなりません。

\n\nこの増加率が税制の恩恵を受けるための重要な指標となります。

もし企業が基準をクリアすると、増加させた分の賃金総額の一定割合が法人税額から控除されるという手厚い優遇措置を受けられます。

これにより、企業としては賃金を上げることに伴うコスト負担が軽減され、実質的な負担が少ない状態で賃上げを実施できるのです。

\n\n大企業と中小企業では、この基準や適用要件に多少の違いがあるため、自社がどちらに該当するのかを確認することが重要です。

中小企業の場合、基準は比較的緩やかに設定されているため、多くの中小企業がこの政策を活用できる可能性があります。

\n\n適用にあたっての詳細条件や手続については、関連省庁の公式なガイドラインや相談窓口を活用し、具体的な計画を立てていくことが求められています。

しかし、この制度を上手く活用すれば、企業はコストを抑えつつ賃上げを実現し、さらに全体的な競争力を向上させることも可能になるでしょう。

4. 控除メリットとその効果

この控除制度は、特に中小企業に大きな恩恵をもたらしています。中小企業は、大手企業と比較して経済基盤が脆弱なことが多く、少しのコスト増加が経営に与える影響は甚大です。そのため、法人税の控除という形で賃上げを支援することで、企業が競争力を維持しやすくなるのです。

さらに、この税制を利用することで得られる資金的余裕は、企業が新規事業に投資したり、技術革新を進めたりする一助となっています。これにより、長期的な企業の成長が見込まれ、結果として地域経済や国全体の経済効果が期待できるのです。

控除メリットの影響は、それだけではありません。賃上げが進むことで、従業員の生活水準も向上し、消費意欲が高まります。消費の拡大は経済全体の活性化につながり、税収アップにも寄与します。このように、賃上げ促進税制の控除メリットは、企業と経済全体に多くのポジティブな影響をもたらしています。

5. 賃上げ促進税制の期待される効果

賃金の増加は、消費意欲を高める重要な要因であり、国内の消費の拡大につながるものです。

消費の拡大は、国内市場の活性化を促進し、結果的に経済成長を支える大きな力となります。

特に、現役世代や新たに市場に参加する若年層の可処分所得が増えることは、消費者市場の活況化に貢献することでしょう。

\n\nまた、賃上げによる税収の増加も見込まれる点は見逃せません。

所得が増えれば、個人の税収も増加しますし、企業側でも賃金上昇に伴う生産性向上が見込まれるため、業績の向上が期待されます。

これは中長期的には国全体の税収増をもたらす要素となり得るのです。

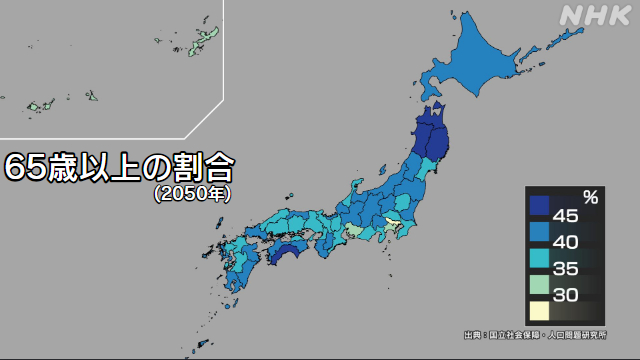

\n\nさらには、地域経済の活性化にも貢献が予想されます。

消費が活発化すれば、特に地域の商業活動が繁盛し、地域全体の活性化につながります。

都市と地域双方の経済循環が強化されることは、全国的な経済安定の一助となることでしょう。

\n\nこのように、賃上げ促進税制は企業にとってだけでなく、労働者や地域、ひいては国全体にとってのメリットを生む重要な施策といえます。

企業の競争力を高めながら、国の経済全体を底上げする可能性を秘めている点が大いに評価されるべきです。

まとめ

次に、適用要件ですが、企業がこの税制を受けるためには、基準年度比で賃金総額を一定以上増加させる必要があります。この増加率は大企業と中小企業で異なるため、企業規模に応じた条件を満たすことが重要です。条件をクリアした企業は、増加賃金総額の一定割合を法人税から控除できるため、賃上げにかかるコストを軽減することが可能です。

期待される効果として、この制度は賃金上昇による消費促進を目指しており、それが日本全体の経済成長や税収増加につながると期待されています。特にも現役世代や若年層の所得増加が地域の経済活性化に貢献する可能性が高く、企業の競争力向上と労働者の生活向上を図れる施策です。